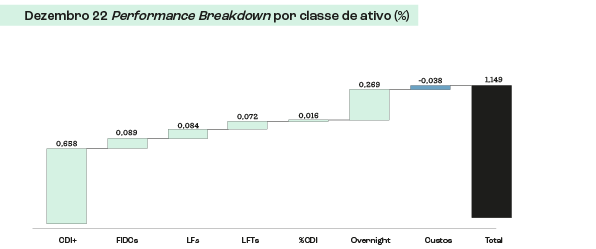

Em dezembro, o fundo Rio Bravo Crédito Privado apresentou performance positiva, atingindo 107,2% do CDI. O rendimento do mês foi proporcionado pelo carrego dos ativos na carteira. As debêntures, em especial em CDI+, FIDCs e LFs, foram os maiores contribuintes à performance do fundo no período.

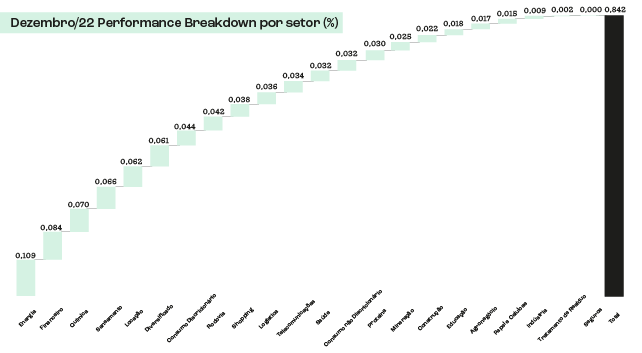

Todos os setores agregaram para esse desempenho do fundo. Os setores de Energia Elétrica, Financeiro,

Química e Saneamento foram os grandes destaques. O fundo encerrou novembro com 54,5% de seu PL em debêntures, sendo eles 97,5% indexados pelo CDI+ e 2,5% pelo %CDI.

Ao longo do mês, entramos em seis emissões primárias de debêntures e LFs, sendo elas: Oncoclínicas, Sequoia, Marfrig, Ambipar, LF Banco VW, LFSN do Banco ABC. Ainda possuímos emissões no pipeline em processo de avalição.

A Oncoclínicas, fundada em 2010 no estado de Minas Gerais, é a maior prestadora de cuidados oncológicos no mercado brasileiro. A empresa vem apresentando forte crescimento, expandindo por meio de crescimento orgânico e inorgânico com aquisição de empresas do setor. A empresa conta com a maior rede de clínicas oncológica do Brasil (131 unidades em 14 estados brasileiros), incluindo unidades ambulatoriais (clínicas, laboratórios de genômica, anatomia patológica) e dois Centros Integrais de Câncer (CCCs).

Criada em 2010, a Sequoia Logística e Transportes é uma provedora de soluções logísticas e serviços de transporte no Brasil. O foco da empresa se concentra em entregas expressa e logística reversa para e-commerce. A Sequoia vem apresentando crescimento robusto, com base em um modelo Asset Light, com terceirização de frota e aluguel de ativos. Para isso, vem desenvolvendo tecnologia própria para atender seus clientes, em sua maioria grandes players do e-commerce em mais de 4.300 cidades.

Já a Marfrig é líder global na produção de hambúrgueres e uma das maiores empresas de proteína bovina do mundo em capacidade (+29.100 cabeças/dia). Dedica-se à produção de alimentos de alto valor agregado à base de proteína animal, basicamente bovina, e de opções variadas, prontas para o consumo, como vegetais congelados, ovinos, peixes e molhos. A Marfrig é uma das companhias brasileiras de alimentos mais internacionalizadas e diversificadas, seus produtos estão presentes em mais de 100 países.

Fundada em 1995, a Ambipar é líder em gestão ambiental e resposta a emergência. A empresa oferece produtos e serviços em diversos segmentos, com foco na valorização dos resíduos e na perenidade dos negócios, subsidiando os clientes para melhoria dos indicadores de ESG. A companhia possui atuação em respostas a acidentes por meio da marca Response, que corresponde a 41% da receita, e atividade em soluções ambientais sob o conceito de economia circular, reduzindo a utilização de recursos naturais e custo financeiros, por meio da marca Environment, que representa 59% da receita.

O Banco Volkswagem atua desde 1956 no Brasil, oferecendo produtos para facilitar o acesso a automóveis de passeio, veículos comerciais, caminhões e ônibus Volkswagen e MAN Latin America, veículos Audi e motocicletas Ducati. Entre os produtos o banco oferece estão: financiamento, consórcio, seguros e leasing operacional/gestão de frotas. A sua carteira é composta principalmente por CDC (Crédito Direto ao Consumidor, 84,7%), seguido por crédito rotativo, com 11,7%, e Finame, com cerca de 3%, totalizando um montante de R$ 26,1 bilhões O Banco possui rating AAA pela agência

de rating S&P.

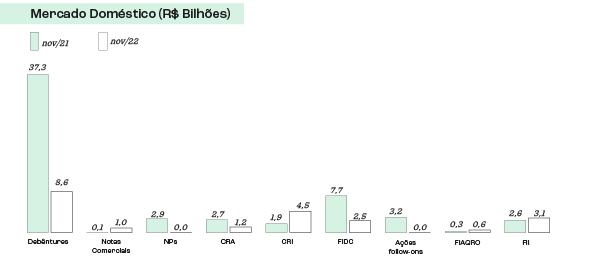

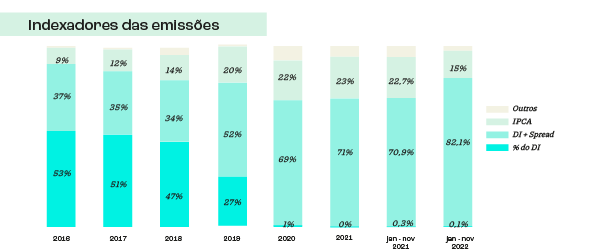

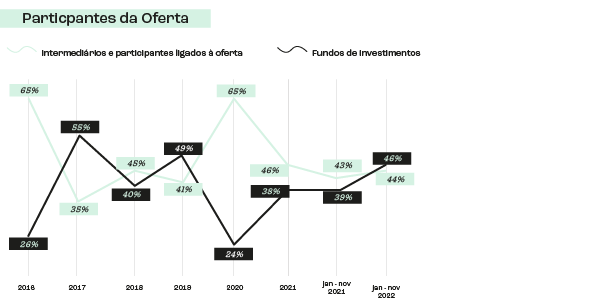

No mercado primário de crédito privado, observou-se em novembro/22 um volume de R$ 8,6 bi emissão de debêntures, montante inferior aos R$ 37,3 bi de novembro/21, segundo dados disponibilizados pela ANBIMA. O indexador DI + spread segue como o mais relevante entre os indicadores, representando ~82% do volume de debêntures emitidas de janeiro a novembro em 2022. Os principais destinos do recurso captado continuam sendo para Capital de Giro e Refinanciamento de Passivo. Afora isso, os fundos de investimento absorveram 46% das emissões primárias de janeiro a novembro, passando a ser uma peça fundamental para o fomento do mercado de crédito privado.

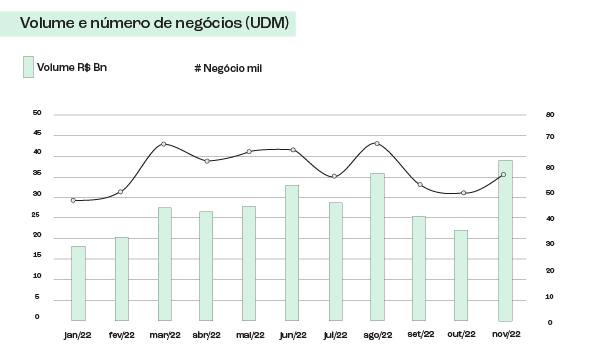

O time de gestão movimentou o equivalente a 1,9% do PL no mês de dezembro no mercado secundário. Aproveitamos momentos pontuais no mercado para aumentar nossa posição em Aegea, CSN e LF do Daycoval. Além disso, o mercado secundário de debêntures continua demonstrando grande volume negociado, demonstrando um montante médio mensal negociado no acumulado de janeiro a novembro de R$ 27,4 bilhões em 2022 versus R$ 17,9 bilhões em 2021.

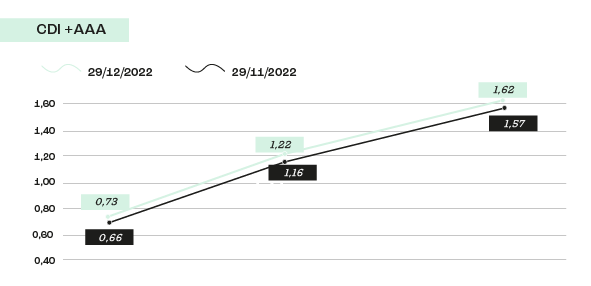

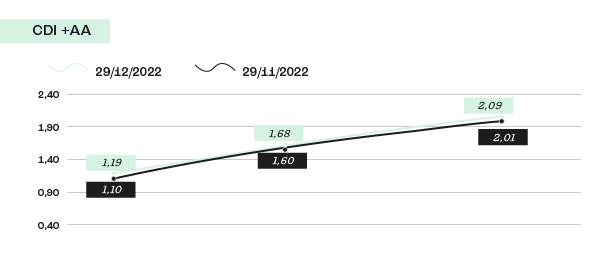

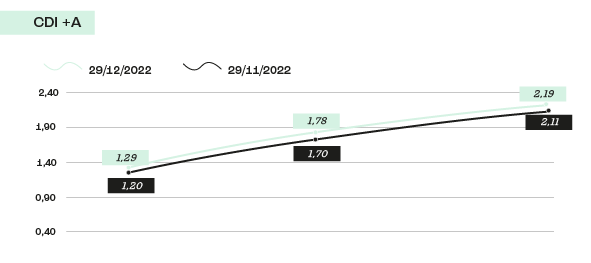

Ao observar as curvas de crédito publicadas pela ANBIMA, notamos que a elevação da expectativa de juros refletiu na elevação dos spreads de créditos em toda curva, com uma inclinação maior nos vértices de duration mais longa. Podemos observar esse movimento nos gráficos abaixo.

O nosso portfólio tem mais de 50 emissores e em diferentes setores, tornando-se uma carteira pulverizada e com baixa concentração, sendo o maior emissor com menos de 2,5% da carteira. Buscamos alocar em emissores de boa qualidade de crédito e líderes em seus respectivos segmentos de atuação.

Evandro Buccini, Sócio e Diretor de Renda Fixa e Multimercados da Rio Bravo