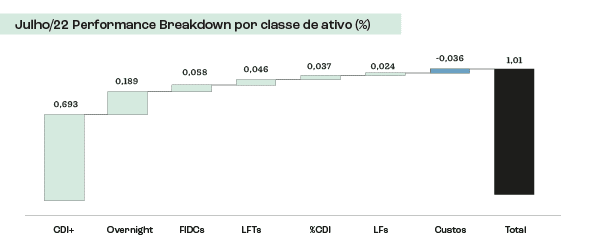

Em julho, o fundo Rio Bravo Crédito Privado demonstrou performance positiva, atingindo 108,0% do CDI. O rendimento desse mês foi proporcionado principalmente pelo carrego dos ativos na carteira. As debêntures, em especial em CDI+, e FIDCs foram os maiores contribuintes ao desempenho do fundo no período, conforme pode ser visualizado no gráfico seguinte.

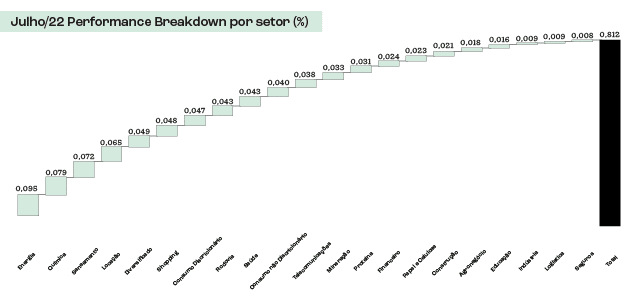

Todos os setores apresentaram contribuições positivas para o fundo. Os setores de Energia Elétrica, Química e Saneamento, nossas principais posições no portfólio, foram os grandes destaques. O fundo encerrou maio com 67% de seu PL em debêntures, dos quais 95% indexados pelo CDI+ e 5% pelo %CDI.

Ao longo do mês de julho, participamos de onze roadshows de emissões primárias de debêntures e FIDCs, com quatro delas entrando na nossa carteira: Saneago, LOG Cormmercial Properties, Pague Menos e FIDC Multiplike. As demais ainda estão no processo de avaliação.

A Saneago é uma empresa brasileira do saneamento básico que possui grande presença no estado de Goiás. Nos serviços de água tratada, a companhia cobre cerca de 97% da rede enquanto no segmento de esgoto sanitário, cerca de 67%. Além disso, a empresa também atua na coleta de resíduos sólidos e na drenagem e no manejo de águas pluviais urbanas. A Saneago vem se destacando por baixos índices de perdas quando comparada com outros players nacionais e vem ganhando eficiência ao aumentar a produtividade por colaborador. Ademais disso, a empresa tem alavancagem baixa e uma sólida estrutura de capital.

A Log Commercial Properties é das maiores empresas do segmento de incorporação imobiliária no Brasil. A companhia atua desde a incorporação até a gestão dos ativos logísticos. O principal objetivo é oferecer uma operação integradas e completa para seus clientes, resultando em maior eficiência, praticidade, economia e sustentabilidade. A empresa vem expandindo a cada ano e já conta com mais de 1 milhão de ABL espalhados por todo Brasil. O endividamento permanece em patamares sólidos, apresentando elevação recentemente para execução dos projetos do pipeline.

Já a Pague Menos é a terceira maior rede de farmácias no Brasil. A empresa atua no mercado de varejo farmacêutico e busca a posição de hub de saúde, oferendo diversos serviços e exames. A Pague Menos possui liderança no Norte e Nordeste, com foco na classe média expandida, e tem colocado em prática a estratégia de expansão por meio de crescimento orgânico e inorgânico, como, recentemente, a aquisição da Extrafarma, aumentando o número de lojas e centros de distribuição, além de intensificar a integração digital que vem impulsionando o resultado e volume dos serviços do hub de saúde, com o objetivo de fidelizar e expandir o ticket médio. Vale mencionar, ainda, que a empresa tem alavancagem baixa e controlada.

A Multiplike possui mais de 20 anos de atuação no fornecimento de crédito empresarial para diversos setores da economia, contando com mais de 60 executivos nas principais regiões do Brasil. Atualmente, a empresa tem mais de 900 cedentes de crédito tomados e 21 mil sacados com créditos tomados. O FIDC é dotado de robusta proteção de crédito via subordinação para as cotas sênior de, no mínimo, 40%. Além disso, 100% das cotas subordinadas são dos sócios da Multiplique. Ademais, o fundo possui um nível de PDD baixa, com ticket médio baixo e um prazo médio relativamente curto.

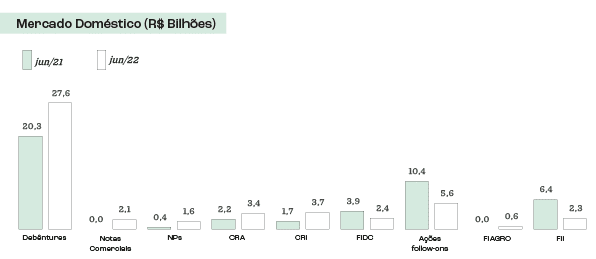

No mercado primário de crédito privado, observouse em junho/22 um volume de R$ 27,6 bi emissões

de debêntures, montante superior aos R$ 20,3 bi de junho/21, segundo dados disponibilizados pela ANBIMA. O indexador DI + spread continua a ser o mais relevante entre os indicadores, representando 84% do volume de debêntures emitidas de janeiro a junho em 2022 versus 64% em 2021. Os principais destinos dos recursos captados foram para Capital de Giro (37%) e Refinanciamento de Passivo (24%). Os dados disponibilizados pela ANBIMA encontram-se abaixo:

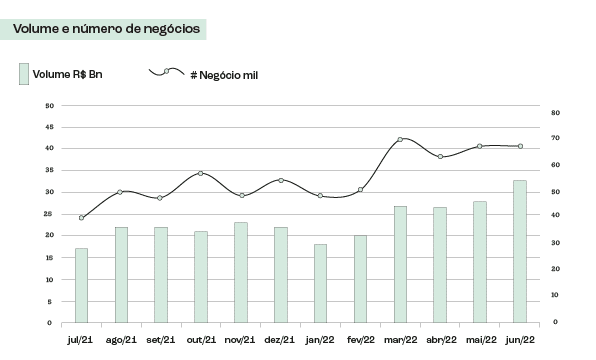

Afora isso, o mercado secundário de debêntures continua apresentando recuperação tanto do volume

negociado quanto na quantidade de negociações, exibindo montante médio mensal negociado no acumulado de janeiro a junho de R$ 25,3 bilhões em 2022 versus R$ 15,3 bilhões em 2021.

O nosso portfólio conta com mais de 30 emissores e em diferentes setores, tornando uma carteira pulverizada e com baixa concentração. Buscamos alocar em emissores de boa qualidade de crédito e líderes em seus respectivos segmentos de atuação.

Evandro Buccini, sócio e diretor de Renda Fixa e Multimercados da Rio Bravo e Alex Hirai, Gerente de Renda Fixa da Rio Bravo.