Gustavo Franco & Luca Mercadante[1s]

Já são muitos anos de vigência do regime de metas de inflação, instituído em 1999 pelo Decreto 3.088/1999. É tempo suficiente para que se possa identificar padrões. O sistema aí criado envolvia a interação de dois colegiados, o CMN (Conselho Monetário Nacional), nascido da Lei 4.595/1964, e o COPOM, concebido em 1996, porém, como um comitê, ou talvez mais precisamente uma sessão especial da diretoria do Banco Central[2]. Nenhum desses colegiados teve alterações substanciais em suas respectivas composições e funções desde que o sistema de metas foi implementado a partir de 1999.

O CMN define as metas e a metodologia de apuração de seu cumprimento (o índice e o período relevante, por exemplo), mas é o Banco Central, através do COPOM, quem executa as ações necessárias, notadamente a fixação da taxa de juros básica da economia, a taxa SELIC.

No Regimento Interno do Banco Central, no capítulo II, referente às competências da diretoria colegiada, fica claro que o COPOM se confunde com a diretoria do BCB:

Art. 11. Compete à Diretoria Colegiada:

I – fixar, em reunião do Comitê de Política Monetária (Copom) a meta da Taxa Selic;

II …

Há um regulamento para o COPOM (versão mais recente na Resolução BCB 61/2021) em que se reafirma que os membros do comitê são “o Presidente e os Diretores do Banco Central do Brasil” (art. 2) e o único dispositivo acerca de votações estabelece que “o Copom deliberará por maioria simples de votos, a serem proferidos oralmente, cabendo ao Presidente o voto de qualidade” (art. 6).

Tem havido votos divergentes ou minoritários, com que frequência e natureza?

A documentação referente às decisões do COPOM, e a “comunicação” do BCB mais genericamente, é parte fundamental do sistema de metas[3], habitualmente descrito como uma fórmula de política monetária que promove uma coordenação de expectativas de inflação e a construção de um consenso. A esse respeito, Janet Yellen, hoje no Tesouro Americano, quando no FED, observou eloquentemente em um depoimento: “o FOMC [o COPOM americano, Federal Open Market Committee] transitou de uma postura de nunca explicar para um ponto em que, com frequência, a explicação é a política”[4].

A presença de votos divergentes é uma informação factual relevante para se interpretar o alcance ou para se identificarem tendências das decisões sobre política monetária. Em certa época o BC utilizou a definição de “viés” para indicar suas inclinações futuras, o que pode ser feito nos comunicados e atas de forma mais explícita e com as nuances que se considerarem apropriadas.

A expressão forward guidance ganhou tração e popularidade e passou a designar a vasta variedade práticas de sinalização sobre atos futuros da autoridade, mais ou menos prováveis, deliberados, institucionais ou mesmo falas individuais de seus dirigentes, tudo isso sempre trazendo efeitos supreendentemente relevantes no presente. É claro que se incluem nesse mix as falas de outras autoridades, inclusive ministro da Fazenda e mesmo Presidente da República, cujas posições públicas podem interferir na trajetória da política monetária e provocar respostas, quase sempre no austero domínio da “comunicação do banco central”.

O “eventual viés” foi criado na Circular 2.868/1999, que encaminhava uma nova versão para o regulamento do COPOM, em sintonia com o sistema de metas para a inflação recém-implantado, que definia “os instrumentos” da política monetária: a “meta para a Taxa SELIC e seu eventual viés” (art.2) e que “o viés será expresso como elevação ou redução potenciais da meta para a Taxa SELIC (§2, art.2).

Mais adiante em 2017, com a circular 3.868/2017 o mecanismo do viés foi extinto. O mecanismo não era utilizado desde 2003. Em exatas 19 ocasiões o COPOM utilizou o expediente: 18 para “viés de baixa”, apenas uma para “viés de alta”. Mas não há registro de o presidente do BC ter utilizado o “viés” para “se adiantar” ao COPOM nos termos do viés, alterando a Selic.

Explique-se que, na forma do Regulamento para o COPOM anexo à Circular 2.868/1999, estava entre as atribuições do Presidente do BC “alterar a meta para a Taxa SELIC no mesmo sentido do viés, sem necessidade de convocação de reunião extraordinária do COPOM” (art.4, I, grifos nossos). Era como os votos ad referendum do ministro da Fazenda, pelos quais podia praticar atos privativos do CMN, desde que confirmando suas ações na reunião seguinte[5].

No Voto 281-2017 que encaminhava a extinção do “eventual viés”, bem como desses poderes extraordinários do Presidente do BC, apenas se argumentava que as expressões “com viés” e “sem viés” podiam gerar “ruídos de interpretação, potencialmente afetando a efetividade da comunicação da política monetária” (#5, Voto 281/2017).

A existência de voto divergente viria a funcionar de forma assemelhada ao “viés”, porém com mais conteúdo informacional, inclusive porque vinha e vem acompanhado de documentação (ata e comunicado) com amplo espaço para os recados e explicações apropriadas.

Votos divergentes observados entre 2002 e 2022

O histórico sobre voto divergente no COPOM é muito informativo sobre a dinâmica decisória do comitê, e se mostra bastante consistente com a ideia de “diretoria colegiada”, tal como definida no regimento interno do BCB, sugerindo decisões por consenso.

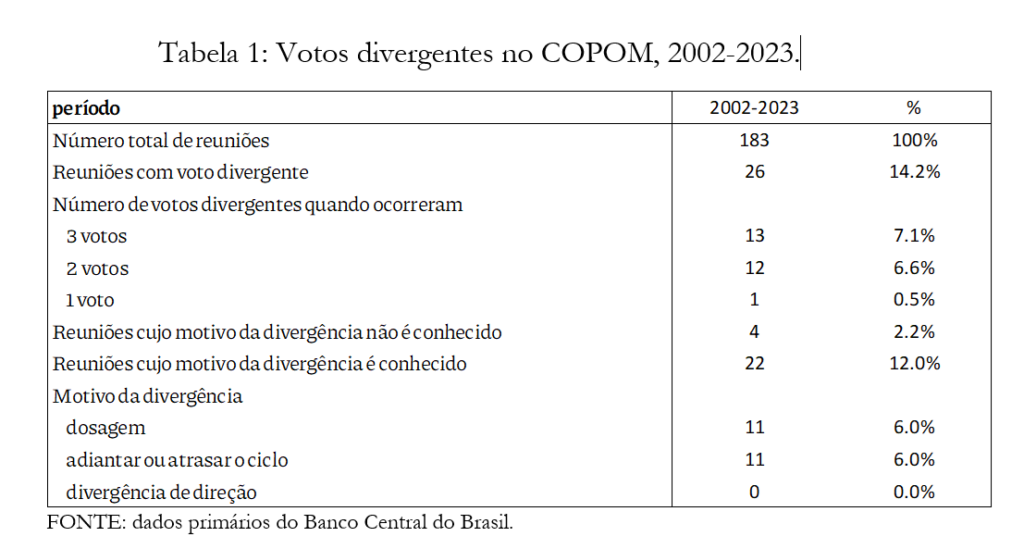

Conforme pode ser visto na Tabela 1 em 183 reuniões nas últimas duas décadas houve voto divergente em apenas 26 ocasiões, 14,2% do total, das quais 22 tiveram motivos conhecidos. A divergência geralmente se observou em 2 ou 3 votos em um colegiado de 9. Em apenas uma ocasião houve uma divergência de um único voto e não houve caso de 4 votos divergentes ou do exercício do voto de qualidade do presidente.

No tocante à natureza da divergência a Tabela 1 trabalhou com três tipos: (i) a divergência de dosagem é aquela na qual um ou mais membros do comitê gostaria que a decisão vencedora fosse uma tanto mais aguda, mas na mesma direção do voto vencedor; (ii) a divergência de timing é referente à ideia de adiantar ou atrasar um ciclo de política monetária que geralmente se confirma na reunião seguinte. Essa divergência se observa quando um ou mais membros do comitê gostaria de antecipar o início de (ou terminar) um ciclo, que o comitê efetivamente fez acontecer na reunião seguinte. Deve-se considerar, para começar, que esse tipo de divergência deve ter apenas “um degrau”, ou seja, a divergência pretendia subir (ou descer) quando o comitê decidiu manter, por exemplo. O que se passa na reunião seguinte é importante para se definir a natureza dessa divergência: se o comitê adota o entendimento do voto divergente, ou se este se dobra ao entendimento majoritário, então se define a divergência como de timing. Por fim (iii) a divergência de direção, é a que não pode ser caracterizada nos dois tipos anteriores e representa uma discordância realmente substancial entre o divergente e da maioria do comitê.

O resultado mais impressionante da Tabela 1 é a inexistência de divergência do tipo (iii) nos últimos 20 anos de operação do COPOM. Essa evidência não é inconsistente com hipótese pela qual o voto divergente é “ensaiado”, como se espera de um “diretoria colegiada”, e que funciona como um coral, decidindo por consenso.

Essa evidência não deve ser vista como prejudicial à convicção firme e sincera dos dissidentes, que pode ou não ser pequena e reconciliável naquele momento. Entretanto, do ângulo institucional, não deve haver dúvida que se trata de sinalização útil que prenuncia inclinações para o futuro, quando este se apresentar, e deve ser utilizada na comunicação da política monetária.

Vale ressaltar que as divergências do tipo (ii) – 11 episódios (6% do total) -, parecem jogar papel semelhante ao que tinha o “eventual viés” na forma da Circular 2.868/1999. Era uma indicação de tendência, que podia ou não se tornar efetiva: em 6 desses casos o voto divergente desaparece na reunião seguinte, em 2 casos o comitê acolheu a divergência em seguida e os 3 casos remanescentes a divergência persistiu por ainda mais uma outra reunião. Foram nas reuniões 195ª., 196ª. e 197ª., sob a presidência de Alexandre Tombini, nas quais o comitê manteve a Taxa SELIC em 14,25% nas três ocasiões, e os diretores Sidnei Marques e Tony Volpon votaram pelo aumento. Na reunião de número 198, de abril de 2016, o COPOM decidiu por unanimidade manter a Taxa SELIC em14,25%, ou seja, a divergência desapareceu, mas durou três reuniões.

O voto divergente possui diferentes significados, conforme a natureza do colegiado[6]. Tratando-se de bancos centrais geralmente se adota a máxima pela qual “um banco central que fala através de uma cacofonia de vozes pode não ter nenhuma voz”[7].

A evidência apresentada nessa Nota, construída através das informações sobre as votações do COPOM nas últimos 20 anos, parece sugerir que o Comitê de Política Monetária funciona como a Diretoria do Banco Central no aspecto da colegialidade. Na prática, essa filosofia se expressa através de decisões consensuais, para a adequada comunicação das quais os votos minoritários possuem importância como esclarecimento e sinalização de tendências. A experiência aqui documentada não indica a presença de divergências sérias e duradouras no âmbito do COPOM.

[1] Da Rio Bravo Investimentos. Os autores agradecem a Evandro Buccini, Pedro Malan, Eduardo Loyo e Edmar Bacha por comentários e sugestões, sem com isso os associar aos erros e imprecisões que permaneceram no texto.

[2] Não há um regramento universal, ou de melhores práticas de governança corporativa, tratando da definição de um comitê de um conselho de administração. Geralmente, o comitê é temático, tem funções de assessoria ou poderes delegados do conselho.

[3] Veja-se, por exemplo, Alan S. Blinder et al. “Central Bank Communication and

Monetary Policy: A Survey of Theory and Evidence” Journal of Economic Literature 2008, 46:4, 910–945.

[4] Citado em Douglas Holmes, Economy of words: communication imperatives in central banks. Chicago, The University of Chicago Press, 2004, p. ix.

[5] Na forma da lei 4.595/64 art.8, §1, ao presidente do CMN caberia a prerrogativa de deliberar, nos casos de urgência e relevante interesse, ad referendum dos demais membros. Mais ou menos como as medidas provisórias. Durante os piores momentos da hiperinflação era comum o ministro da Fazenda tomar tais decisões e não convocar o CMN para confirmar, ou não, suas decisões.

[6] Como discutido em “O BCB e o STF”, G. Franco, O Estado de São Paulo e O Globo, 28/05/2023.

[7] O. Issing, The long Journey of central bank communication. Cambridge. MIT Press, 2019, p.42.

Conheça a Rio Bravo Investimentos

Esse conteúdo foi útil? Aqui na Rio Bravo você pode ter acesso aos mais variados conteúdos e serviços. Além disso, é possível conhecer os nossos principais produtos, dados e análises, informe de rendimentos entre outros assuntos voltados para investimentos e finanças. Entre em contato!